上場株式等の特定配当所得及び特定株式等譲渡所得に係る課税方式の選択について

広報ID1025648 更新日 令和6年3月27日 印刷

※ 令和6年度の申告から上場株式等の特定配当所得や特定株式等譲渡所得について、所得税と住民税(市・県民税)で課税方式の選択ができなくなります。

詳しくは、「令和6年度個人住民税(市・県民税)の税制改正について」のページをご覧ください。

概要

上場株式等の特定配当所得や特定株式等譲渡所得については、所得税15.315%(復興特別所得税を含む)と住民税(市・県民税)5%の合計20.315%の税率であらかじめ源泉徴収(特別徴収)されています。

そのため、申告の必要はありませんが、配当控除や配当割額控除、株式等譲渡所得割額控除や譲渡損失の損益通算及び繰越控除の適用等を行うために、所得税の確定申告や市・県民税の申告を選択することができます。

平成29年度の税制改正について

平成29年度の税制改正により、上場株式等の特定配当所得及び特定株式等譲渡所得について、所得税と住民税(市・県民税)で異なる課税方式を選択できることが明確化されました。

具体的には、確定申告書とは別に、市・県民税の申告書を提出することにより、所得税と異なる課税方式(総合課税、分離課税、申告不要)を選択できることが明確化されたものです。

なお、所得税と異なる課税方式の選択をしない場合は、今までどおり、所得税の確定申告における課税方式が住民税(市・県民税)でも適用されます。

確定申告書の様式変更による申告手続きの簡略化について

配当所得及び株式等に係る譲渡所得等が、特別徴収された特定配当等の額及び特別徴収された特定株式等譲渡所得金額のみであり、その全てを住民税(市・県民税)において申告不要とする場合(所得税においてもその全てを申告不要とする場合を除きます。)には、所得税の確定申告書の「特定配当等・特定株式等譲渡所得の全部の申告不要」欄に○を記入して所得税の確定申告をすることで、原則として、市・県民税の申告書の提出が不要となります。ただし、住民税(市・県民税)において配当所得及び株式等に係る譲渡所得等のうち一部でも申告するものがある場合で、所得税と異なる課税方式で申告する場合(※1)は、所得税の確定申告書とは別に、市・県民税の申告書を提出(※2)する必要があります。

なお、この制度は令和5年度(令和4年分)で終了します。令和6年度(令和5年分)からは、所得税と住民税(市・県民税)は同じ課税方式とすることが決まっています。

※1 上場株式等の配当等のうち大口株主等が支払を受けるもの、非上場株式の配当等(所得税において申告不要とする非上場株式の少額配当等を含みます。)、上場株式等の譲渡所得等(源泉徴収口座以外のもの)又は非上場株式の譲渡所得等を有する場合で、特定配当等の額及び特定株式等譲渡所得金額について所得税と住民税(市・県民税)で異なる課税方式で申告する場合も含みます。

※2 市・県民税の納税通知書が送達される時までに提出する必要があります。

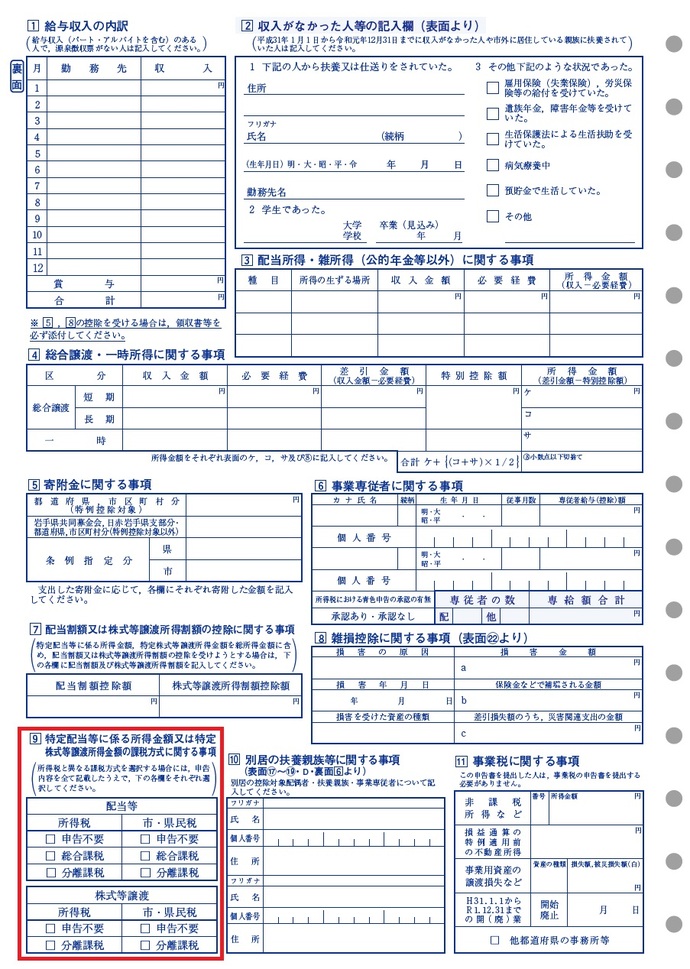

【確定申告書様式】

申告をすることによる影響

申告不要とされている上場株式等の特定配当所得及び特定株式等譲渡所得を申告した場合、配偶者控除や扶養控除などの要件を判定する際の合計所得金額に含まれることとなります。これにより、住民税(市・県民税)のほかに、国民健康保険や介護保険、後期高齢者医療制度、その他行政サービスに影響が出る場合があります。

申告期限

原則として、所得税と異なる課税方式を選択するための市・県民税の申告は、当該年度の申告期限である3月15日(土日祝祭日の場合は翌平日)までに申告してください。

ただし、申告期限後であっても、市・県民税の納税通知書が送達される前に提出された申告書は有効となります。

※申告書を提出したとしても、市・県民税の納税通知書が送達された後であれば、課税方式の選択は適用できませんので、お早めにご申告ください。

市民税・県民税(国民健康保険税)申告書の書き方

住民税(市・県民税)での申告内容を、市民税・県民税(国民健康保険税)申告書にすべて記載した上で、裏面『「9」特定配当等に係る所得金額又は特定株式等譲渡所得金額の課税方式に関する事項』欄に、所得税と住民税(市・県民税)での申告方式を所得ごとにチェックを付けます。

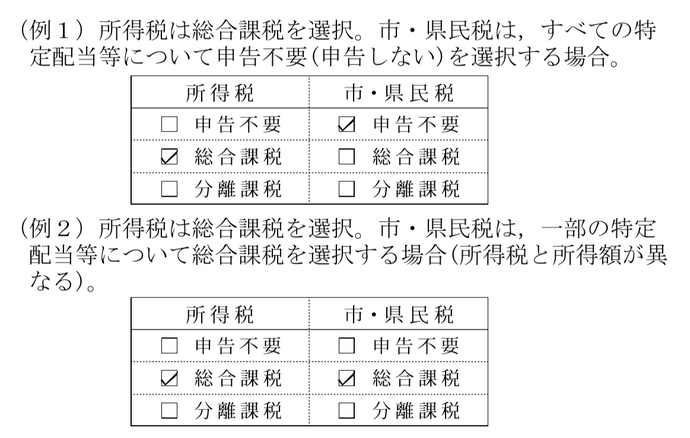

上場株式等の特定配当所得の課税方式

所得税と住民税(市・県民税)でそれぞれ異なる課税方式を選択することができます。

|

所得税 |

|

|---|---|

|

住民税 (市・県民税) |

|

(注1)総合課税を選択した場合は、住民税(市・県民税)の計算に当たり配当控除の制度があります。

(注2)総合課税又は分離課税を選択した場合は、配当割額控除を適用できます。

(注3)分離課税を選択した場合は、上場株式等に係る譲渡損失と損益通算及び繰越控除が適用できます。

(注4)申告不要を選択した場合は、源泉徴収のみで課税が終了します。

特定株式等譲渡所得の課税方式

所得税と住民税(市・県民税)でそれぞれ異なる課税方式を選択することができます。

| 所得税 |

|

|---|---|

|

住民税 (市・県民税) |

|

(注1)分離課税を選択した場合は、株式等譲渡所得割額控除を適用できます。

(注2)申告不要を選択した場合は、源泉徴収のみで課税が終了します。

よりよいウェブサイトにするために、このページにどのような問題点があったかをお聞かせください。

このページに関するお問い合わせ

財政部 市民税課 市民税第二・第三係

〒020-8530 盛岡市内丸12-2 盛岡市役所本館2階

電話番号:019-613-8497 019-613-8498 ファクス番号:019-622-6211

財政部 市民税課へのお問い合わせは専用フォームをご利用ください。